我移居南亚过冬,现在这里比美国时区早10多个小时,比我的祖国早5个多小时。我发现自己很享受这种与通常支配我生活的时区脱节的感觉¹ 。我为一家美国公司工作,住在英国,主要投资于美国和欧洲。

从工作角度来说,这意味着我整个上午都属于自己。我仍然像往常一样早上6:30起床,但现在我会花一个小时坐在阳台上,一边喝咖啡一边欣赏日出,和朋友们聊天。之后,我通常会读一会儿书,做做运动,这样一天的工作就有了几个小时的提前开始时间。缺点是,现在我一天中最“忙碌”的时间段变成了晚上6点到11点。

从投资角度来看,我很少特别在意时效性。财报季期间,我通常只是粗略浏览一下当天发布的公告,几天甚至几周后再仔细研究。而且,市场交易时间也不再与我一天中的主要时间重合。因此,稍微脱离市场也无妨。

今天早上醒来,我翻阅了一下美联储12月的会议记录(会议期间我还在熟睡)。看完之后,我不禁感到一场体制变革正在进行中。

从量子经济到量子技术

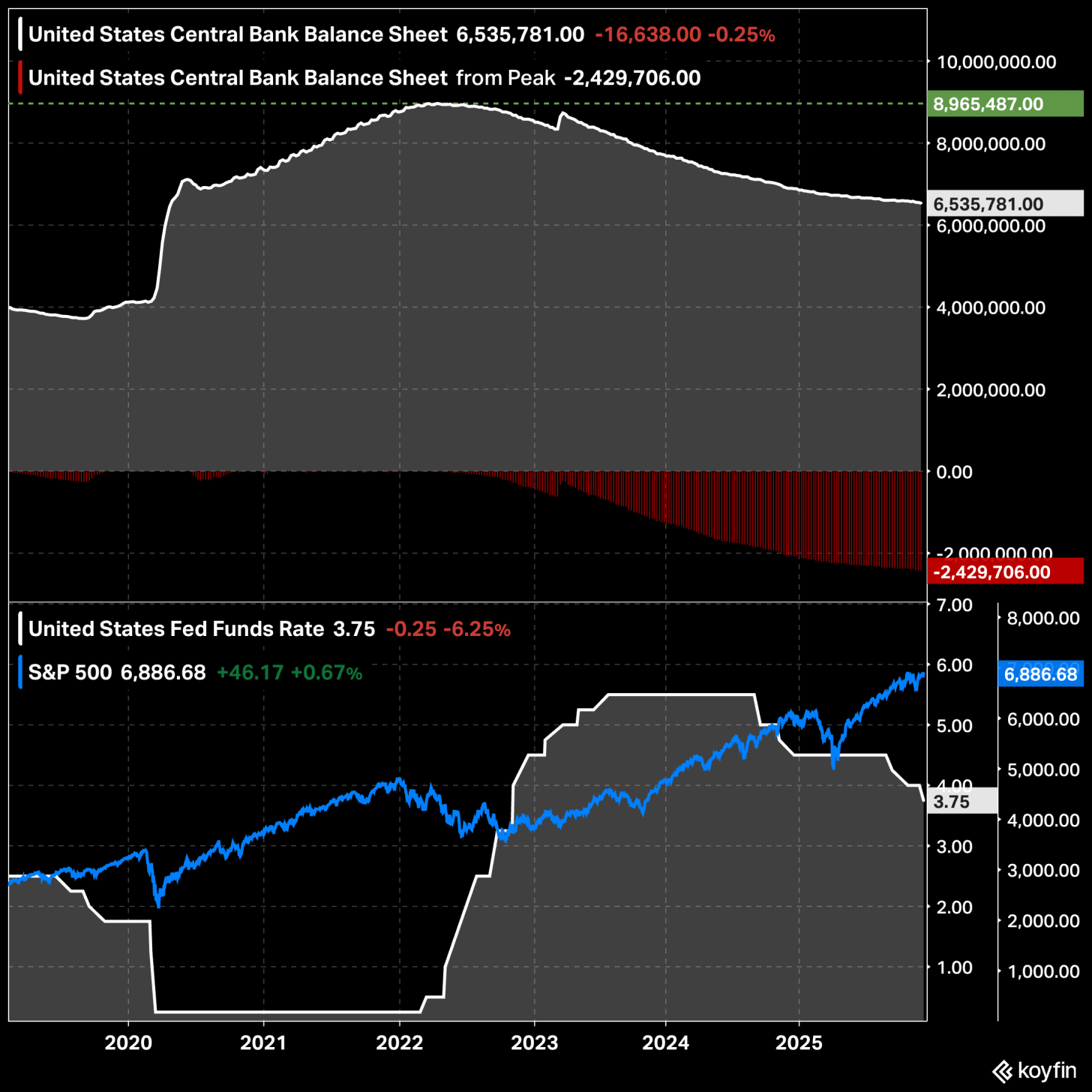

2020年第一季度,疫情爆发之初,美联储迅速做出反应,降低借贷成本,刺激濒临停滞的经济。3月初,利率立即下调50个基点,从1.75%降至1.25%。仅仅几周后,利率又下调100个基点至0.25%,并维持在该水平直至2022年2月。与借贷成本下降同步的是一轮规模空前的量化宽松(QE)。美联储动用了其“现金火箭筒”,开始大量购债。

从2020年3月到2022年4月达到峰值,美联储的资产负债表规模膨胀了一倍多,从4.1万亿美元增至近9万亿美元。情况之离奇,以至于美联储在2020年利用法律漏洞购买了公司债券ETF。在5月12日至6月17日期间,美联储动用了约68亿美元购买了投资级和高收益(即垃圾级)债券ETF。

随着恐慌情绪消退,生活逐渐恢复“正常”,市场也趋于稳定。美联储将于2022年3月通过加息25个基点结束量化宽松周期,并停止净购买资产。此时,量化紧缩(QT)势在必行。利率将快速攀升,并在2023年达到5.50%的峰值,资产负债表规模将缩减2.4万亿美元(较峰值下降27%)。

请查看下图,该图显示了自 2020 年以来美联储的资产负债表、标普 500 指数水平和联邦基金利率。您可以看到美联储的行动与标普 500 指数之间存在着显著的相关性。

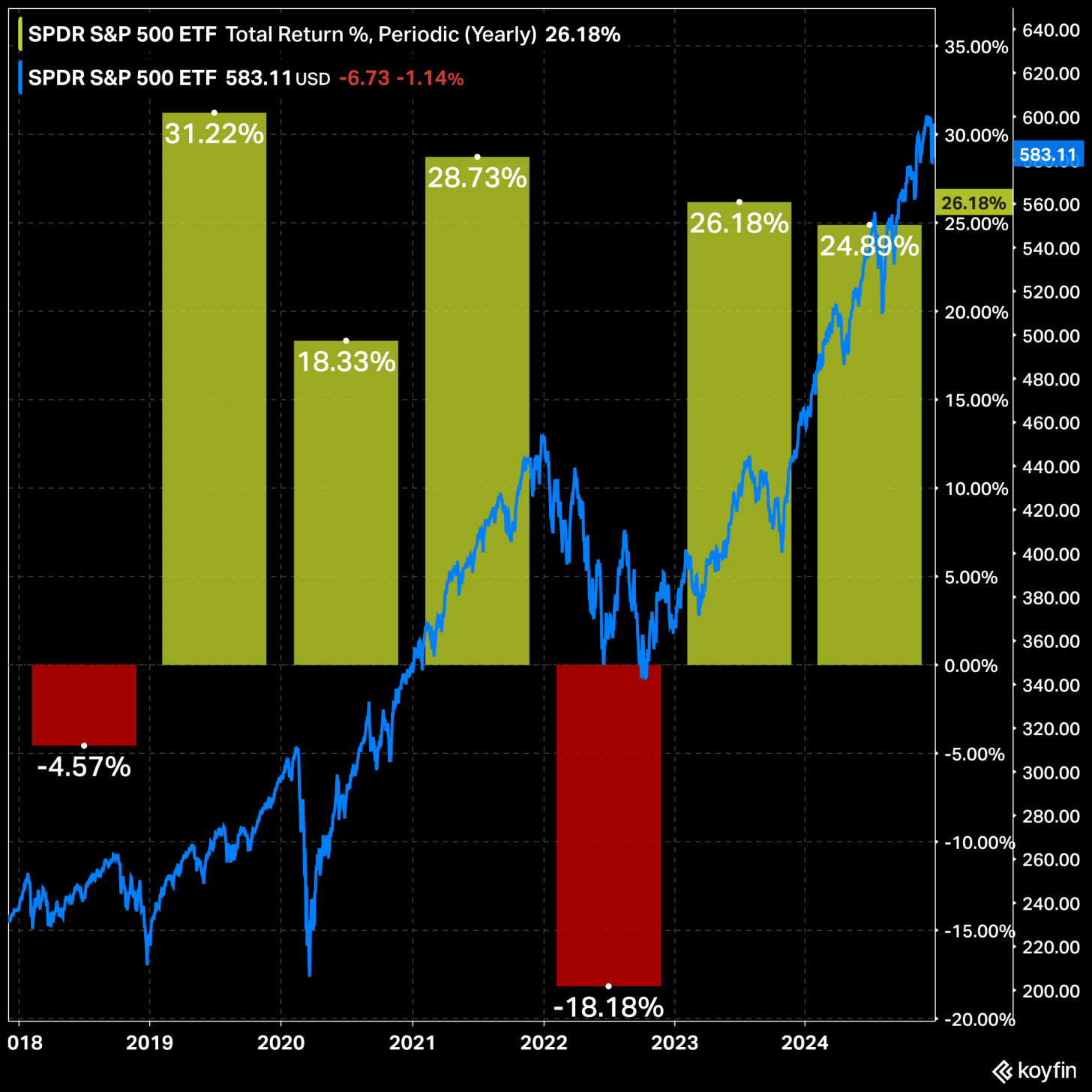

疫情爆发初期,标普500指数在一个月内暴跌超过30%。然而,就在美联储动用其金融武器库的同时,该指数似乎并未受到全球形势的影响,反而迅速反弹,并强劲上涨。到2020年8月,3月份30%的跌幅已被完全抹去。这是历史上最快的回调。此次复苏更多地得益于流动性而非基本面。

到2021年12月,标普500指数较低点上涨了120%,比疫情爆发前的水平高出约45%。随后,美联储开始暗示2022年利率将再次上调。随着美联储的信号逐步落实,市场在2022年的大部分时间里走低,在利率超过3%后,较高点下跌了25%。

时至今日,仍有一些行业受到疫情期间供需波动的影响。然而,到了2024年,经济形势似乎再次趋于稳定。通胀率在2022年6月达到9.10%的峰值后,回落至3%左右。失业率也从2020年疫情期间的14.70%高峰逐渐下降,目前在3%左右波动。企业盈利出现好转,半导体和人工智能的话题开始席卷市场,成为华尔街最新的避风港。标普500指数在2022年下跌18%后,在2023年和2024年分别录得26%和25%的年回报率。等到2025年2月,当特朗普总统再次提起他对关税的执念时,仿佛疫情早已被人们遗忘。镇上又出现了一阵恐慌。

与 QE 押韵的词

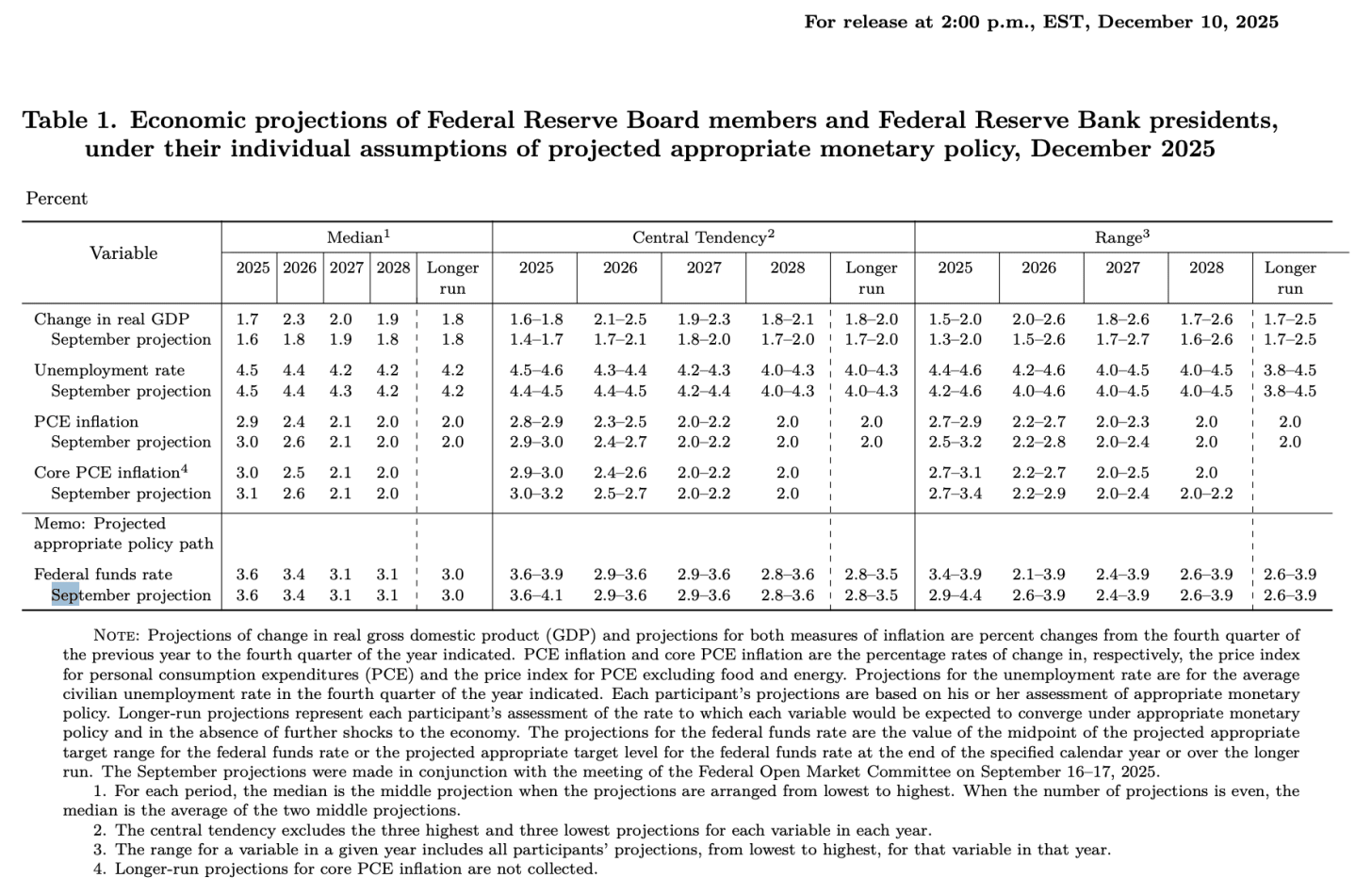

时间快进到2025年12月。由于美联储持续缩减资产负债表规模,利率已连续下降一年多。就在昨晚,12月10日,美联储宣布再次降息25个基点,将利率降至3.75%。在新闻稿中,《经济预测概要》(SEP) 2显示,未来降息幅度将更为温和,预计2026年降息幅度中值为3.4%,2027年为3.1%,2028年为3.0%。但值得注意的是,美联储并未承诺进一步降息,而是表示将“仔细评估最新数据”。

更有趣的是,该声明指出:“委员会认为储备余额已降至充足水平,并将根据需要开始购买短期国债,以持续维持充足的储备供应。”

这意味着美联储表示,短期内资产负债表不太可能缩减。量化紧缩政策在本轮周期似乎已经结束。虽然恢复购买短期国债的意图表明金融环境正在放松,但这并非严格意义上的量化宽松。这并非从缩减资产负债表转向扩张,而是从缩减资产负债表转向维持现有规模。这是稳定,而非刺激。

这或许能让美联储有时间评估经济的需求。他们在声明中暗示,短期前景仍存在持续的不确定性。

现有指标显示,经济活动正以温和的速度扩张。今年就业增长放缓,失业率在9月份略有上升。近期指标也与这些趋势相符。通胀率自年初以来有所上升,目前仍处于较高水平。经济前景的不确定性依然较高。

如果经济进一步恶化,假设美联储将恢复量化宽松政策并非不合理。

-

第一QT间期减慢

-

然后QT间期停止

-

接下来,购买短期国债以稳定市场。

-

或许接下来还会有几次降息。

-

经济恶化 ➝ 重启量化宽松政策

但如果经济形势好转呢?

我可以肯定地说,我对此一无所知。我没有足够久远的历史数据,也没有亲身经历。我成长于全球金融危机之后,那时的游戏规则已经彻底改变。

在全球金融危机期间,央行资产负债表与利率之间的这种动态关系并不存在。从2007年到2008年初,美联储逐步扩大资产负债表规模,同时将利率降至几乎为零。随后,当2008年末金融体系崩溃时,资产负债表迅速扩张,在短短几个月内翻了一番以上。2010年、2011年和2012年,美联储曾小幅缩减资产负债表规模,这与标普500指数的下跌相吻合,但利率在十年中的一半时间里一直维持在0.25%的水平。

美联储下一次缩减规模是在2017年底,而利率则在2019年夏季逐步升至2.5%。同年8月,美联储开始放松货币政策。受回购危机的影响,到2020年2月,资产规模攀升了10%。与此同时,利率已降至1.75%。

可以说,这一时期与当今的情况有相似之处。量化紧缩政策在2019年放缓并最终停止。随后经历了几次降息,量化宽松政策重新启动。但之后出现了一个异常情况(新冠疫情),我们无缘看到这一政策的最终走向,因为美联储不得不应对另一场危机。

新篇章

美联储已发出信号,将停止缩减资产负债表,但这并不意味着量化宽松政策即将到来。我看到很多评论指出,我们距离2020年量化宽松周期的重演并不遥远,而这将对股市带来巨大利好。虽然我已学会对股市永远不要妄下断言,但我相信,即便这种情况真的发生,其规模也不会与上次相同。此外,我不禁怀疑这是否是近因效应导致的。

我更愿意承认,我对短期内的发展走向一无所知,但我们现在正步入金融史的新篇章。尽管我能想到各种类比,但我们仍然生活在一个缺乏太多先例的货币体系中。

感谢阅读!

康纳

原文: https://www.investmenttalk.co/p/something-that-rhymes-with-qe