初创公司失败的首要原因是资金耗尽。

如果您没有每周预测您的现金状况,那么您就是盲目的。

这就是为什么我热衷于寻找一个不仅仅能帮我管理资金的合作伙伴。

Mercury 提供工具和资源(例如免费的现金消耗率计算器)来帮助您完成每一步。

现金消耗是一项关键的财务指标,它表明公司可用资金的消耗速度——但如何计算呢?多少才是健康的现金消耗?使用 Mercury 易于使用的计算器,您可以在几秒钟内找到答案。它不仅能帮您计算数字,还能帮助您解读结果,并为您提供保持正轨的策略。

它真的很光滑。

*Mercury 是一家金融科技公司,而非银行。银行服务由 Choice Financial Group、Column NA 和 Evolve Bank & Trust 提供;均为 FDIC 成员。

我们都看到了。

独角兽头条。

以 20 亿美元的估值筹集 1 亿美元。

Slack 上的击掌和 LinkedIn 上的谦虚自夸。

如果你经历过几个周期,你就会开始发现其中的规律。你会开始意识到:估值是衡量进步的糟糕方法。

往好了说,它是一个里程碑;往坏了说,它是一个陷阱。

当你以20亿美元的估值融资,同时营收达到1亿美元时,叙事就发生了转变。这不再关乎打造一家好公司,而是关乎证明某个数字的合理性。你引入了新的投资者,他们需要你将资金从20亿美元提升到60亿美元、80亿美元,甚至更多,才能实现他们承诺的回报。这种压力体现在你的股权结构表上。它渗透到每一次关于员工人数、资金消耗和跑道长度的讨论中。

交易的定价总是完美的。但大多数企业并非完美无缺。总会有一些失误。一次错过的预测。一次市场回调。一次意外的客户流失。一旦你的估值超越了基本面,一切都将变得艰难。

与此同时,该团队正在研究他们的股权授予,并试图估算出这些股权的实际价值。

这就是事情变得个人化的地方。

高估值在招聘宣传中听起来很诱人。你听到“我们是一家估值30亿美元的公司”,会想,哇,这肯定意味着巨大的上涨空间。但实际上,这种上涨空间可能已经被消化了。你的执行价格更高。409A条款与上一轮融资挂钩。你的选择与其说是潜力,不如说是执行风险。

然后还有稀释。无声的杀手。

员工们看到80亿美元的头条新闻,以为自己的股份翻了4倍。但经过几轮轮换,每轮轮换减持15%到20%,实际回报率可能只有1.5倍。这还是税前、行权成本前的回报率,假设真的有退出机会。

初创企业股权并非白白送来的钱,而是一场赌注。大多数人直到为时已晚才明白这场赌注的真正含义。

创始人也深陷其中。高估值可以打开机会之门,吸引人才,制造话题,但也会让你陷入另一场游戏。现在,你不仅仅是在打造一家企业,你还在追逐一个目标。如果你达不到这个目标,即使取得了不错的成果,也会感到失望。

3 亿美元的退出或许足以改变人生。但如果你的融资额只有 20 亿美元,那就远远达不到标准(或者说,优先筹资额)。现在,员工们感觉资金匮乏,市场把你的成功视为失败。

这并不是打击你的雄心壮志。如果你想做大,那就做大。这就是风险投资的意义所在。但你得清楚自己要参与的是什么样的游戏。

并非每家公司都注定会像火箭一样飞速发展。有些公司注定要盈利、持久发展,并且由创始人掌控。有些公司可以用 1000 万美元的资本实现盈亏平衡,并由此实现盈利增长。你不会因此受到媒体的关注,但你晚上可能会睡得更好。

那么您应该测量什么?

-

这不是您的最后一次估价。

-

这不是 TechCrunch 的标题。

-

与您的公司在 LinkedIn 上的显示方式不同。

测量你的……

-

效率。

-

保留。

-

朝着收支平衡迈进。

-

您的股权中有多少可能实际得到支付。

这才是最重要的。

所以,让我们向那些洞察幕后真相的运营者致敬。他们构建了股权稀释的模型。他们在全体会议上三次解释期权重新定价。他们帮助打造了那些并非总是拥有良好口碑的伟大公司。

估值不是你的记分牌,而是故事中的一个数据点。

真正的记分牌是股权结构表中每个人的最终结果。如果你不朝着这个方向努力,你就是在玩一场不同的游戏。

睁开眼睛玩。

好的,现在忘记我刚才说的一切,并查看下面我每周更新的估值指标。

苹果| Spotify | YouTube

这是我与 Mohit Daswani 一起制作的播客,他是 Simple Practice 的现任首席财务官、PayPal 的前支付业务首席财务官、Square 的前财务和战略主管以及 ThoughtSpot 的前首席财务官(他非常聪明)。我们详细讨论了使用估值作为记分卡的危险性,以及 PE 与 VC 等式的现状。

Mostly metrics 是一份由读者支持的出版物。如果您想接收新文章并支持我的工作,请考虑成为免费或付费订阅者。

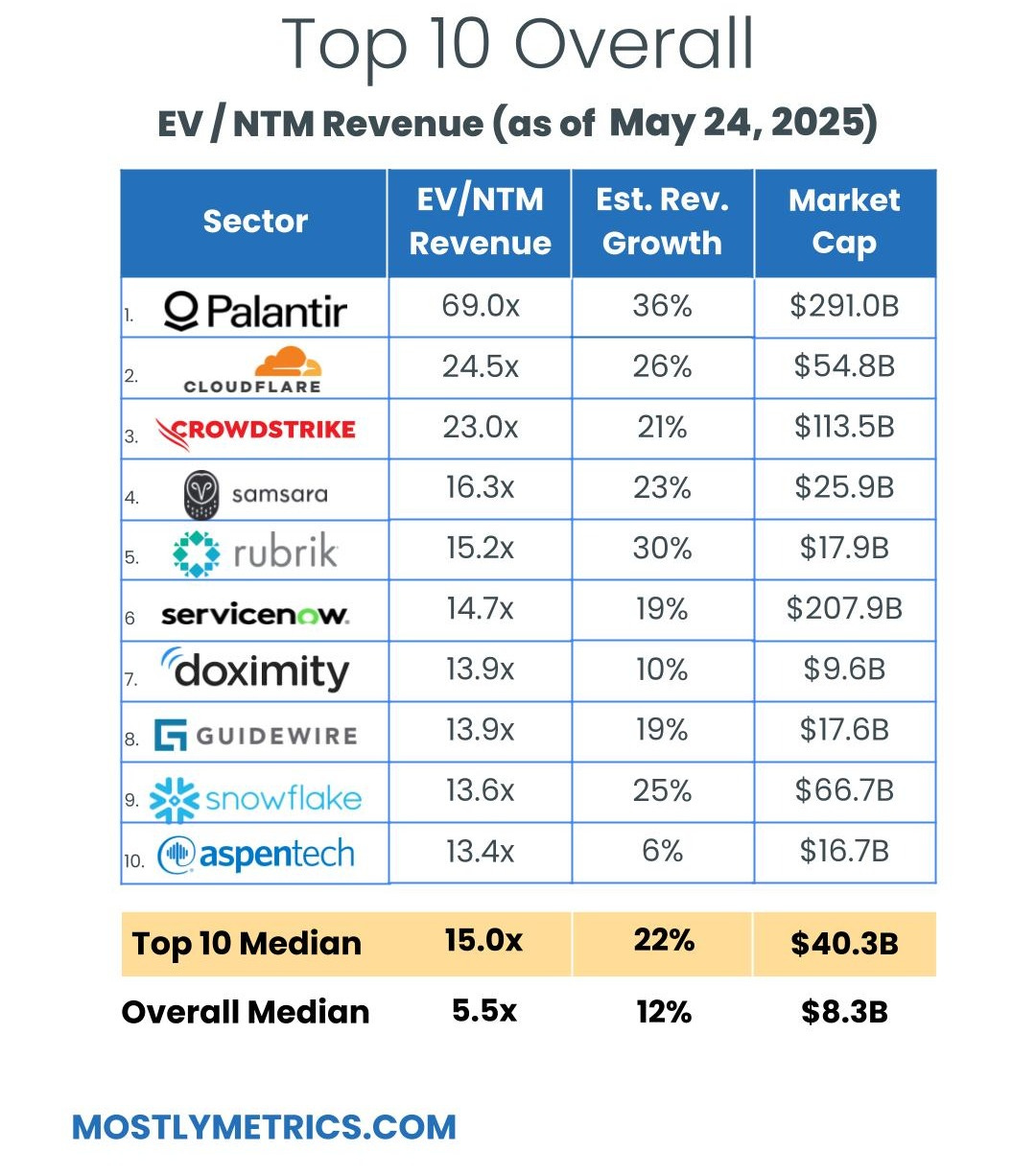

TL;DR:周复一周,倍数都在上升。

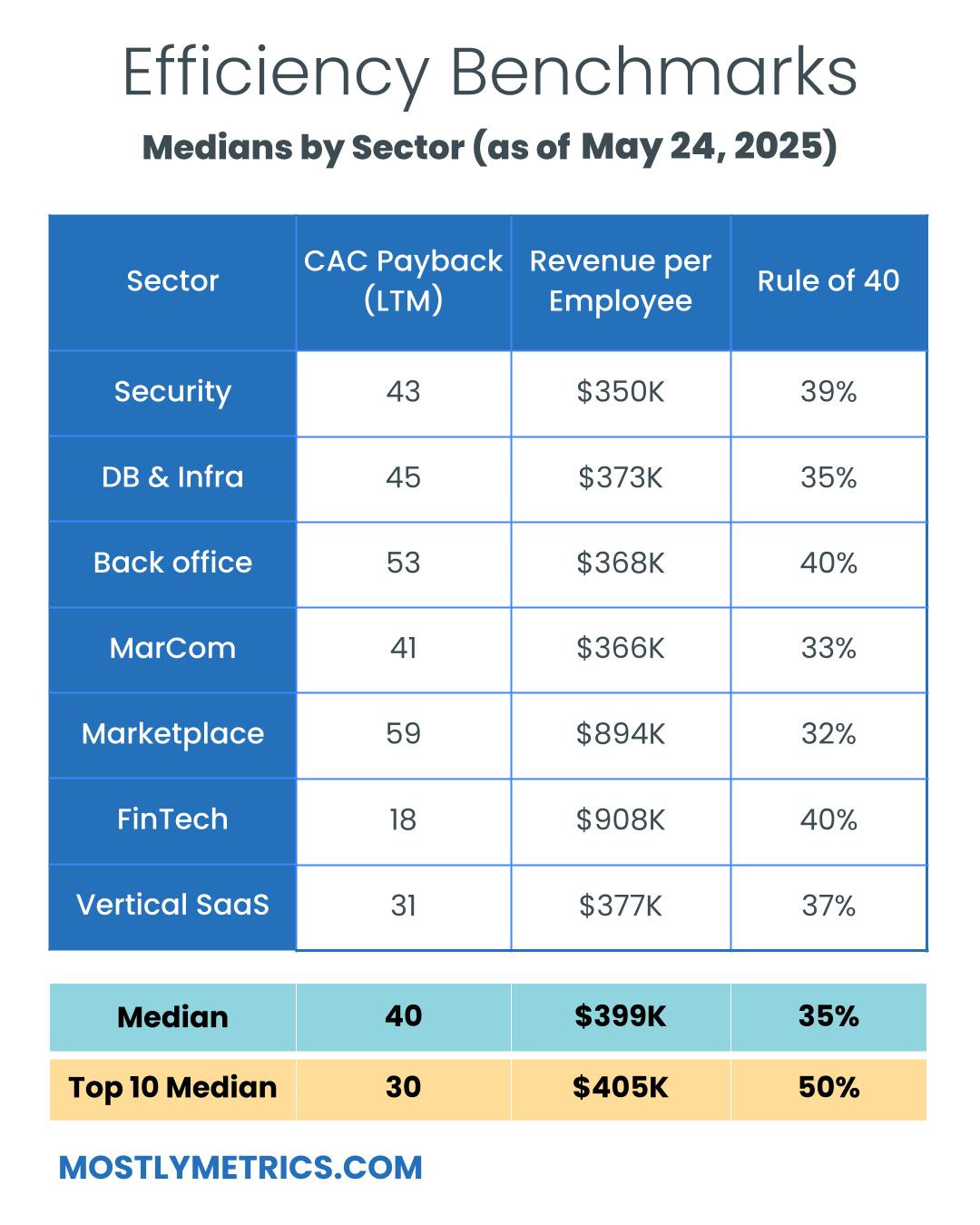

前 10 个中位数:

-

EV / NTM 收入 = 15.0x(上涨 0.2xw/w)

-

CAC 回报 = 30 个月

-

40规则=50%

-

每位员工的收入 = 40.5 万美元

Mostly metrics 是一份由读者支持的出版物。如果您想接收新文章并支持我的工作,请考虑成为免费或付费订阅者。

-

每个指数的数字都是以中位数衡量的

-

中位数和前 10 个中位数是在整个数据集上测量的,其中 n = 111

-

人口规模:

-

安全:18

-

数据库和基础设施:14

-

后台:16

-

市场传播:16

-

市场:15

-

金融科技:16

-

垂直 SaaS:16

-

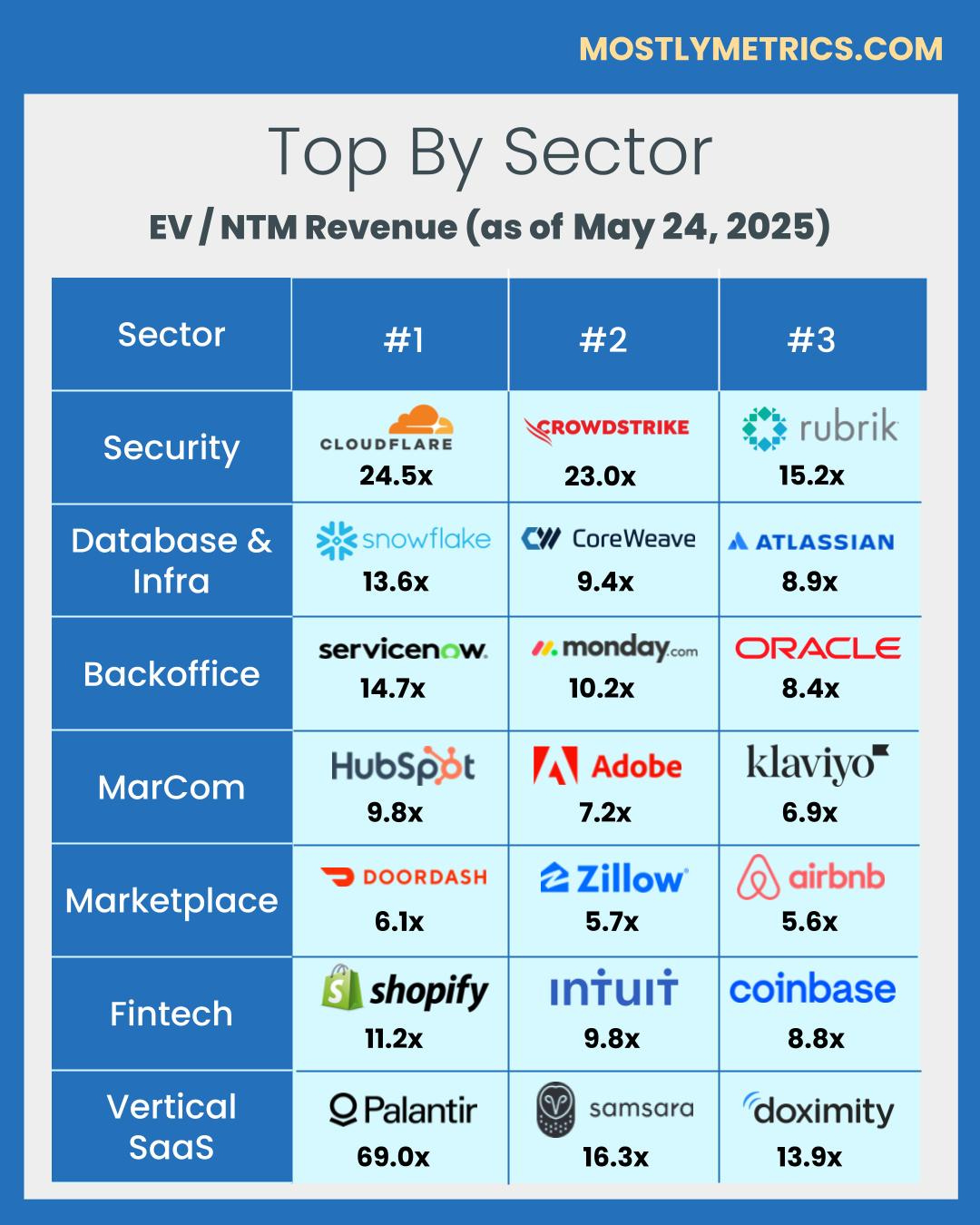

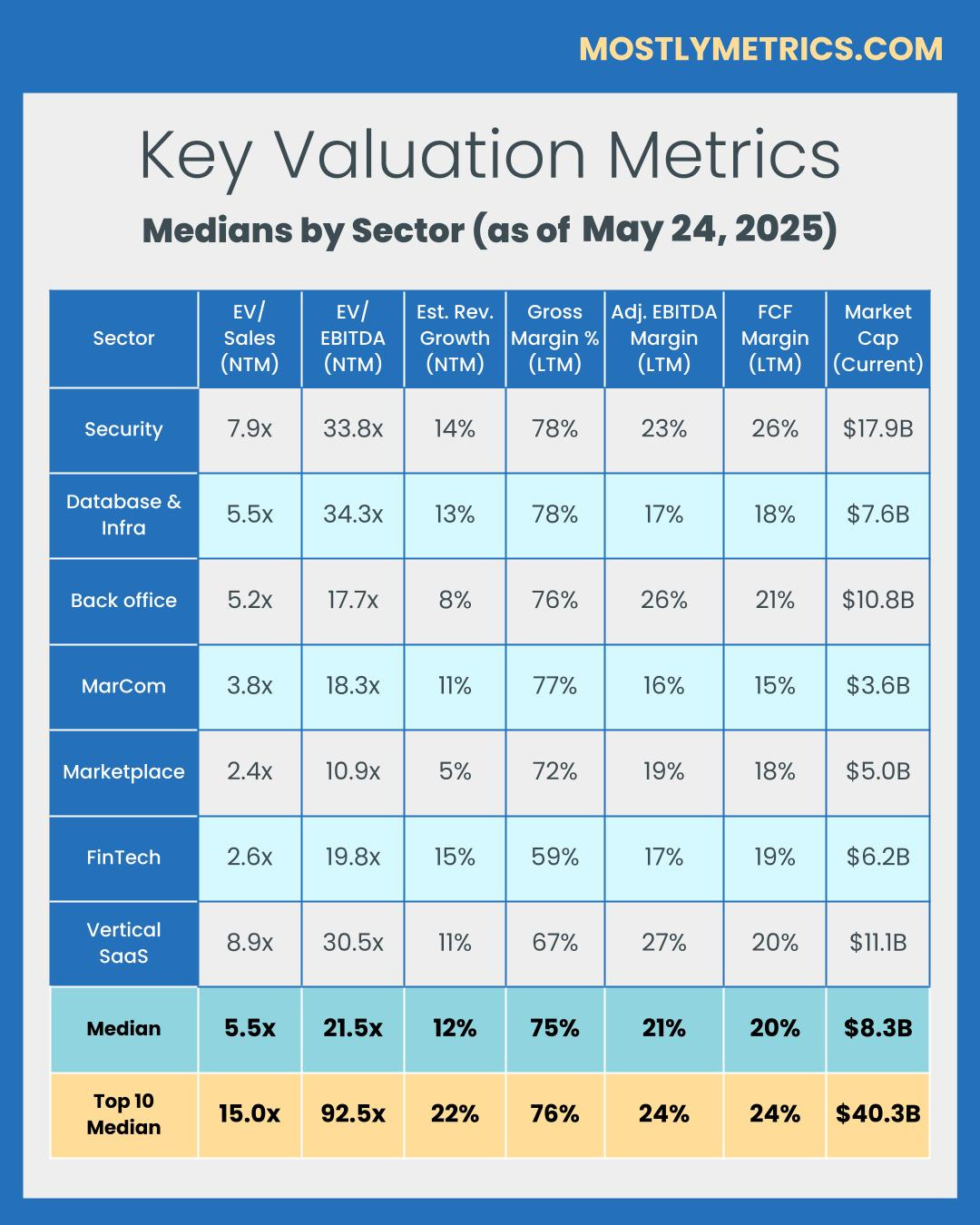

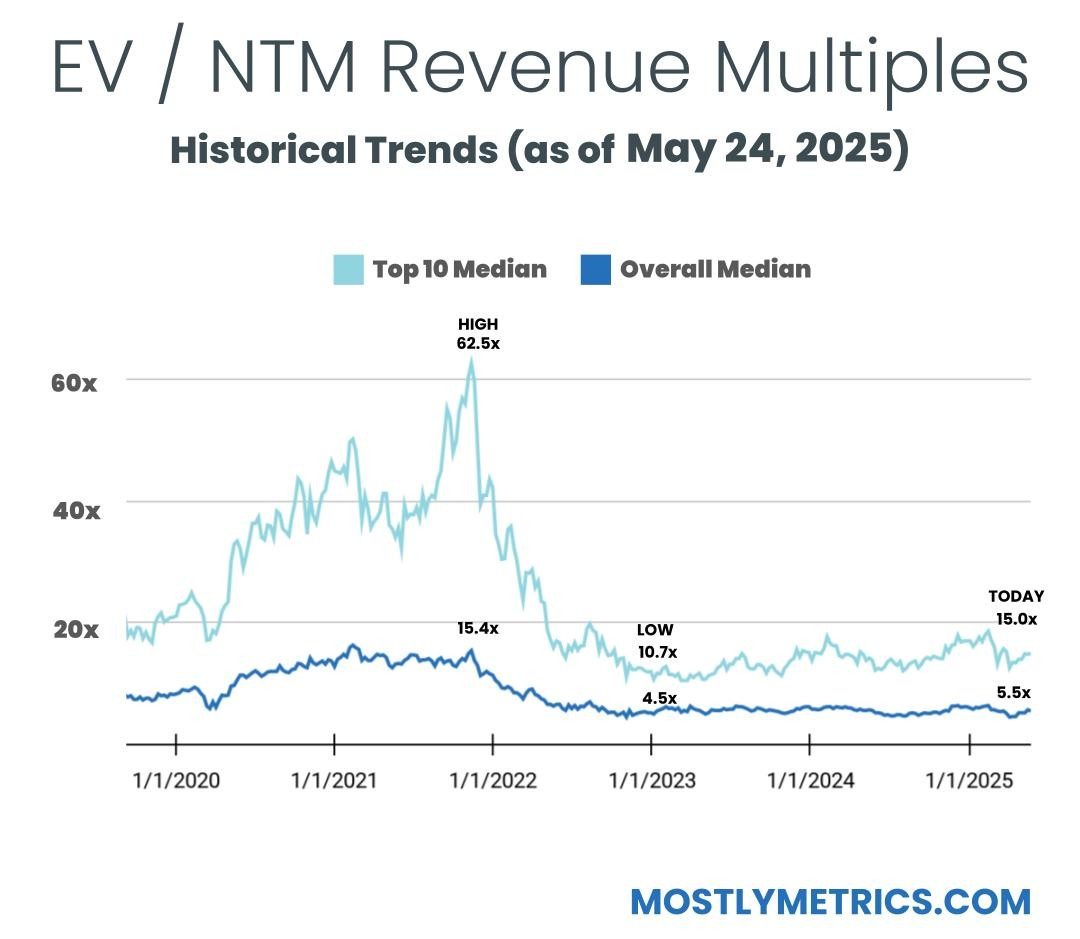

收入倍数

收入倍数是比较科技领域估值的捷径,因为这些领域的公司可能尚未盈利。收入倍数比较的最标准时间框架是“未来十二个月”(NTM收入)。

NTM 的减税幅度相当慷慨,因为它为公司提供了未来一整年“滚动”的“信用额度”。此外,它还使所有公司享有平等的地位,无论其财年结束日期和季度季节性如何。

然而,并非所有科技板块或盈利策略都能在其远期收入中获得相同的“信用”,运营商在为自己的公司创建竞争组合时应该注意这一点。因此,我将它们单独列为“指数”。

原因可能包括:

-

经常性收入组合

-

收入粘性

-

平均合约规模

-

收入交付成本

-

解决方案的关键性

-

总可寻址市场潜力

从宏观角度来看,低利率环境下倍数趋势较高,反之亦然。

显示的倍数是通过企业价值/NTM 收入计算得出的。

企业价值计算公式为:市值+总债务-现金

市值每日随股价波动,而总负债和现金则取自最新的季度财务报表。因此,我们每周都会发布此报告,以便及时了解股市变化,并在季度收益报告下跌时及时更新。

从历史上看,10 倍 NTM 收入倍数一直被视为专为最优秀的公司保留的“溢价”估值。

效率基准

能够用更少的资源做更多事情的公司往往会获得更高的估值。

衡量效率的最常见且始终公开的三个指标包括:

-

CAC 回收期:收回获取一个客户的成本需要几个月?

CAC 回收期以销售和营销成本除以收入增加额,再根据毛利率进行调整来衡量。

以下是我的做法:

销售和市场营销成本以TTM为基础进行衡量,但滞后一个季度(因此,您需要跳过一个季度,然后汇总过去四个季度的成本)。此时间范围可以平滑季节性,并识别生成销售漏斗所需的前置时间。

收入以最近一个季度销售额的同比变化来衡量(因此,对于 2024 年第二季度,您需要减去 2023 年第二季度的收入才能获得增长),然后乘以四即可得出年化收入增长(例如,ARR 增加)。

毛利率以最近一个季度的百分比表示(例如 82%),代表当前服务客户的成本

-

员工人均收入:按人均计算,公司每年的销售额是多少?经验法则是,上市公司的规模化人均收入应该在45万美元以上。这是一个简单的划分方法。我相信它能消除所有干扰——无处可藏。

每位员工的收入计算如下:(TTM 收入/现有员工总数)

-

40法则:一家公司如何平衡营收增长和利润效率?它是公司收入增长率与息税折旧摊销前利润率之和。将两者相加,得分应该超过40才能通过测试。

40 规则的计算方法为:TTM 收入增长率 % + TTM 调整后 EBITDA 利润率 %

关于效率指标的其他一些说明:

-

净美元留存率是另一个衡量效率的重要指标,但许多公司已不再提供确切数字,而是选择每年披露一次其高于或低于某个阈值的情况。对于某些类型的公司(例如电商平台)来说,报告该指标的情况也并不常见。

-

大多数上市公司不报告净新年度经常性收入 (NPR) ,而且并非所有收入都是“经常性”收入,因此我尽力使用已报告的 GAAP 收入变化来估算。我承认这是一种“更严格”的观点,因为它衡量的是净收入的变化。

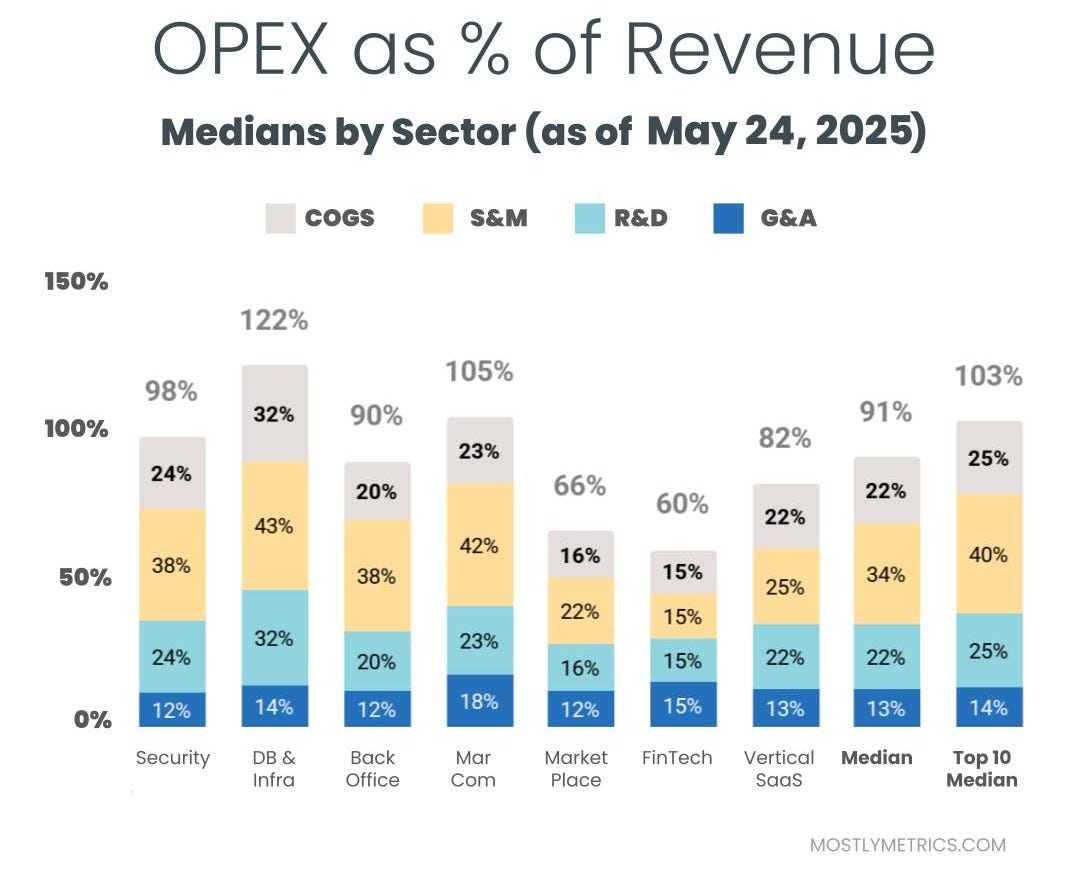

运营支出

降低相对于收入的运营支出 (OPEX) 体现了运营杠杆,并且随着公司努力实现 +25% 的规模盈利能力,更多的资金将流向利润。

公司最常见的运营成本归类如下:

-

销售成本:客户支持员工、在云端托管业务的基础设施、API 费用以及银行费用(如果您是金融科技公司)。

-

销售和营销:销售和营销员工、广告支出、需求生成支出、活动、会议、工具。

-

研究与开发:产品和工程员工、开发费用、工具。

-

一般行政人员:财务、人力资源、IT 员工……以及其他所有人员。或者我喜欢称自己为“战略后台管理人员”。

所有这些都是根据 Gaap 计算的,因此包括股票薪酬,即非现金支出。

请查看我们的数据合作伙伴Koyfin 。非常棒。

原文: https://www.mostlymetrics.com/p/valuation-is-a-terrible-scorecard