看到一个非常成功的人并想象自己在他们的鞋子里是很自然的。至少当我十几岁时第一次读到沃伦巴菲特时,我就是这样。巴菲特和查理芒格富有、睿智,广受推崇。他们热爱自己的工作,每天都在学习、解决有趣的谜题,并在伯克希尔哈撒韦公司作画。他们周围都是他们喜欢、信任和喜欢共事的人。他们甚至拥有自己的类似邪教的学生和崇拜者社区。

当然,我问自己,“好吧,我怎样才能成为下一个沃伦巴菲特?”但像大多数人一样,我太自觉了,不能大声说出来。随着时间的推移,我忘记了它。

几个月前,我在1997 年年会上听到有人问:

“如果有人像你 30 或 40 年前那样成立一家公司,你对他们有什么建议?”

巴菲特:“我们建议的第一件事是他们向我们发送版税。” (笑声)

芒格:“这是我通常回避的问题。 ……我一直相信让基本的心理工具到位。 ……我主张合理的思考。但将自己变成另一个沃伦巴菲特的具体具体技巧,我留给你。”

真可惜,查理。但是一旦这个问题再次出现在我的脑海中,它就拒绝让我离开。感觉就像每个新一代投资者必须解决的魔方,值得进行开放式探索。知道答案有多大价值?

你想赚 167,000 倍的钱吗?

巴菲特的第一位外部投资者能赚多少钱?我很惊讶我在网上找不到这个计算。世界上最著名的投资记录,没人算过吗? (Reddit 上的某个人很有帮助地指出,Lowenstein 在American Capitalist中进行了类似的计算——但截至 1995 年。)所以我把自己的信封背面计算放在一起。需要明确的是:我知道这不是正确的数字。如果您完成了数学计算或看到了详细的计算,请告诉我。

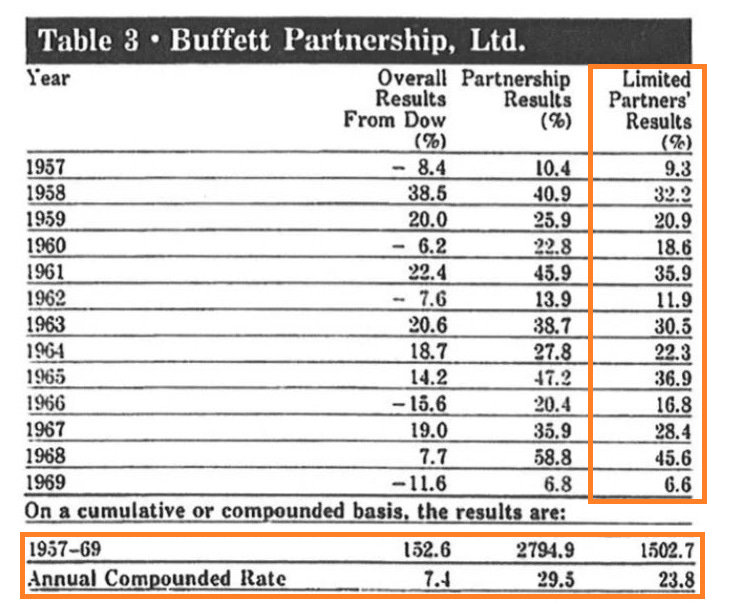

首先,巴菲特的投资合伙企业在 1957 年至 1969 年期间绝对粉碎了市场(实际上是多个合伙企业,他最终巩固了):

然而,到了 1967 年,巴菲特感到“与当前状况格格不入”(阅读:咆哮的牛市)。到了 1969 年,他决定关闭合伙企业。根据雪球,他分配了现金和证券的组合,包括伯克希尔哈撒韦公司和多元化零售公司(后来并入伯克希尔哈撒韦公司)的股票。为简单起见,我假设合伙企业的一位投资者在 1969 年底将其全部股份换成了伯克希尔股票。

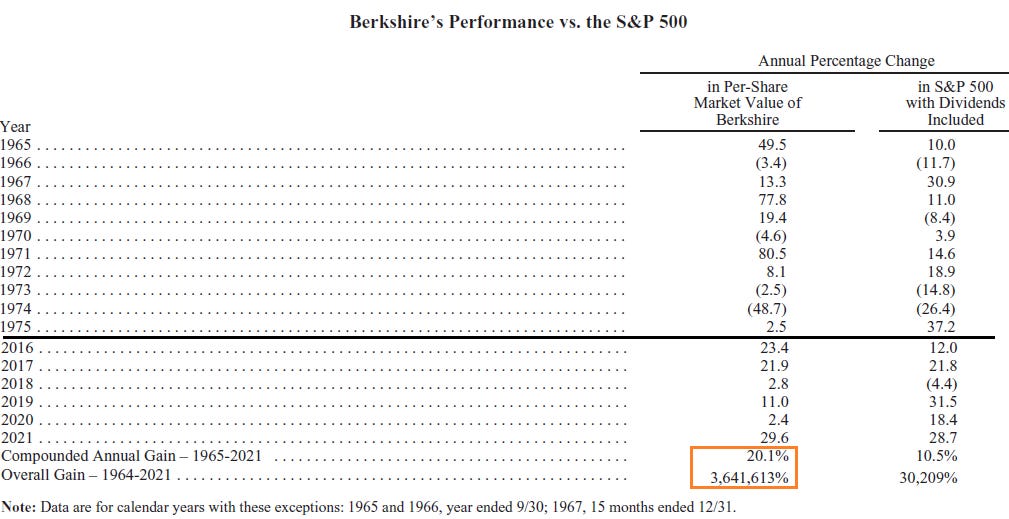

伯克希尔的表现也很荒谬:

伯克希尔哈撒韦从 1970 年到 2021 年的业绩记录是惊人的 19.5% 内部收益率或投资资本的 10,457 倍(略低于表中所示的 20.1% 内部收益率,因为该计算始于 1965 年,当时巴菲特掌权)。

合并后的业绩记录(扣除合伙费用)是投资资本的 167,578 倍或 20.3% 的内部收益率。

这就引出了一个问题:你为什么甚至想成为下一个沃伦巴菲特?你可以赌他们。您无需做任何工作就可以发财。所需要的只是一个伟大的决定和极大的耐心——芒格所说的“坐以待毙”的投资。

难怪媒体一直痴迷于弄清楚这一点。每隔几年,就会有一位冉冉升起的投资人才获得王冠。这通常被证明是死亡之吻,至少是短期的业绩高峰,并被称为“巴菲特诅咒” 。

要找什么?

虽然巴菲特和芒格在 1997 年跳过了这个问题,但其他人试图从不同的角度解决这个问题。

马克·塞勒斯写了一篇出色的文章,题为: 所以你想成为下一个沃伦·巴菲特?你的写作怎么样?他一言不发:

“我不是来教你如何成为一个伟大的投资者。相反,我来这里是为了告诉你们,为什么你们中很少有人能希望获得这种地位。”

卖家专注于一系列“根深蒂固的”特质,他们认为“到你十几岁的时候,如果你还没有它,你就无法得到它。等到你的大脑发育成熟时,你要么有能力在其他投资者周围转圈,要么就没有。”

这些特征包括:

“在其他人恐慌时买入股票并在其他人欣喜若狂时卖出股票的能力。

一个伟大的投资者痴迷于玩游戏并想赢。这些人不只是喜欢投资;他们住它。

愿意从过去的错误中学习。

基于常识的固有风险意识。

对自己的信念充满信心,即使面临批评。

最重要、最稀有的特质:在不改变投资思维过程的情况下度过波动的能力。”

还有这个让我感觉好多了:

“我相信你需要成为一名优秀的作家。 ……如果你不能写清楚,我认为你想的不是很清楚。如果你没有想清楚,你就有麻烦了。”

如果该列表感觉像是一个挑战,那么我们是否可以颠倒这个问题呢?摩根豪塞尔在《金钱心理学》中指出,弄清楚巴菲特如何“找到最好的公司、最便宜的股票、最好的经理”是很困难的。相反,他指出了巴菲特没有做的事情:

“他没有被债务冲昏头脑。

在他经历的 14 次经济衰退中,他没有恐慌和抛售。

他没有玷污自己的商业声誉。

他并不执着于一种策略、一种世界观或一种过时的趋势。

他不依赖别人的钱(通过上市公司管理投资意味着投资者无法撤资)。

他没有精疲力竭,辞职或退休。

他活了下来。生存使他长寿。”

我相信这两种方法对于理解巴菲特的成功都是必要的。他的重大决定、他的错误,甚至他设法避免的陷阱中都有教训。

研究他的工作条件也很有启发意义。它们提供了必要的背景,让我们评估哪些方法和想法在今天仍然适用。在Business Breakdowns的精彩一集中, Chris Bloomstran 讨论了伯克希尔的成功,并称其为“时间侥幸”:

“这是其他人没有的纪律和智能资本分配的侥幸。没有其他人表现出[保险]承保纪律的侥幸。 ……优势是他们在 55 年前就做到了。而且你今天不能再这样做了。你只是没有像以前那样便宜地挑选股票的能力方面的巨大差异。”

真正的沃伦巴菲特会站起来吗?

股东:“你厌倦了成为沃伦巴菲特吗?如果你能再回来,你愿意成为沃伦·巴菲特吗?”

巴菲特:“在会议召开前后的几天里,你会在这里看到很多宣传。但生活以一种非常正常的方式进行着。我每天都很开心。因为,你知道,我可以做我想做的事。我可以和我喜欢、钦佩和信任的人一起做这件事。没有比这更好的了。”

我对巴菲特的了解越多,我就越感到不知所措。他的成功规模以及他所创作的和关于他的大量材料似乎难以应对。它产生了一种将许多层次和教训归结为一个方便的数字的诱惑:业绩记录。

然后我提醒自己这句话巴菲特描述了他和芒格工作的本质:

“在我们弄清楚他们是谁之后,我们必须找出优秀的经理并让他们保持兴趣。我们做的第二件事是分配资本。除此之外,我们还打桥牌。”

注意余额。资本和人。阅读和人际关系。巴菲特很清楚,金融资本并不是唯一复合的资产。他的一生都在积累社会资本:人际关系、信任、声誉。

如果你不喜欢在办公室遇到的人,你就不能跳踢踏舞去上班。如果你不能完全信任你的管理者,你就不能领导一个拥有 372,000 名员工的企业,基于“权力下放几乎到了让位”。

我们必须抵制只通过一个镜头来观察他的诱惑。它创造了一幅漫画。这没有帮助。值得一问:巴菲特的成功有几层?

-

追随他的热情。

-

拥有令人羡慕的长期业绩记录的伟大投资者。

-

以他的形象建立了一家公司。每天都在画自己的画布。

-

登上了福布斯富豪榜的榜首,成为了商业界令人钦佩的偶像(而不是系统中受人唾弃的象征)。

-

股东和他一起变得富有。

-

创造了一种独特且可能持久的文化。

-

利用他的平台教育了几代投资者和商业领袖。

-

然后是捐赠誓言。巴菲特不仅仅是一位慈善家:他成为其他人采取行动的催化剂。

问一个更好的问题

在《大空头》中,迈克尔·刘易斯描述了迈克尔·伯里如何研究巴菲特,并发现他学得越多,“他就越不认为巴菲特可以被复制”。相反,巴菲特一生的教训是“要以惊人的方式取得成功,你必须非同寻常。”

“如果你想成为一个伟大的投资者,你必须让风格适合你。有一次,我意识到沃伦·巴菲特虽然在向本·格雷厄姆学习方面拥有一切优势,但并没有效仿本·格雷厄姆,而是走上了自己的道路,按照自己的规则用自己的方式赚钱。”迈克尔·伯里

芒格也说了这么多,并解释说巴菲特,“前门徒”,超越本格雷厄姆是“自然而然的结果”。

“这是牛顿所说的。他说, “如果我比其他人看得更远一点,那就是站在巨人的肩膀上。”

说起巨头,芒格在2019 年年会上的心情是比较健谈的。他分享了我最喜欢的一个小故事:

芒格:“年轻的律师经常来找我说,‘我怎样才能放弃执业而成为亿万富翁?’我说,嗯,这让我想起了他们讲述的关于莫扎特的故事。

一个年轻人来找他,他说,‘我想创作交响曲。我想和你谈谈。莫扎特说:“你几岁?” ‘二十二。’

莫扎特说:“你太年轻了,不能演奏交响乐。”那家伙说,“但你十岁时就在写交响乐。”

他说,’是的,但我并没有到处问其他人怎么做。’”

这是一个关键点。下一个沃伦巴菲特,无论他们是谁,都不会害怕提出每个人都在想的问题。但他们也不会坐在观众席上等待开悟。他们不会满足于采用老师的方法和想法。用李小龙的话来说,他们会“拒绝无用的东西”,并添加他们自己独有的东西。

他们将寻求超越前几代的大师。他们将是一种发现、追随和研究的乐趣。